Modifié le 9 mars 2025 par epargnebourse.fr

Cet article consacré au groupe Renault est le second d’un nouveau type sur epargnebourse.fr. Il vous livre une analyse aussi complète et documentée que possible de la société et de son action en bourse.

N’hésitez pas à me donner votre avis dans les commentaires, ainsi qu’à me signaler des erreurs et des imprécisions. Cela m’aide à améliorer les articles pour notre bénéfice à tous.

L’article en totalité comporte 4 parties :

- Partie 1 : L’analyse de la stratégie, du positionnement des marques, des parts de marché, des avis clients,

- Partie 2 : L’analyse des documents financiers de la société

- Partie 3 : L’analyse des ratios de valorisation de l’action en s’appuyant sur la méthode décrite dans un article dédié.

- Partie 4 : L’analyse technique selon les principes expliqués dans mes articles de formation, ainsi que la conclusion et mes objectifs de cours.

Ces sous-articles seront mis à jours quand de nouvelles informations seront disponibles.

Je ne suis pas au moment ou j’écris ces articles actionnaire de Renault.

Les données analysées proviennent d’une part de la communication financière du groupe Renault, disponible sur le site du groupe ici. Et d’autre part des rapports financiers des concurrents.

Table of Contents

Les données analysées proviennent de la communication financière du groupe Renault, les documents source sont ici.

Analyse des volumes et du CA

Comme nous l’avons vu dans la partie 1, Renault lutte pour maintenir ses parts de marché. Intéressons nous maintenant à l’évolution des volumes et du CA.

Analyse des volumes

Le graphique suivant permet de visualiser l’évolution des volumes trimestre par trimestre en séparant :

- Le groupe (All)

- la marque Renault

- la marque Dacia

- la marque Alpine

La croissance sans être spectaculaire est régulière ce qui est un point très positif. Mais elle est essentiellement tirée par la marque Renault. La marque Dacia semble avoir plus de difficultés et la marque Alpine est en forte croissance, mais les volumes sont trop faibles pour avoir un impact global.

Le détail des ventes par zone géographique et par marque fourni par le groupe est le suivant :

Sur ce tableau, le recentrage sur l'Europe est très visible. De même que la forte progression des véhicules utilitaires légers.

Analyse du CA

Analysons maintenant la progression du chiffre d'affaires.

Là où les volumes sont en hausse de 1.9%, le CA de la branche automobile est lui en baisse de 1.9%. Le travail sur la montée en gamme ne se retrouve donc pas pour le moment dans les prix de vente, c'est un peu inattendu.

Evolution du CA par rapport aux concurrents

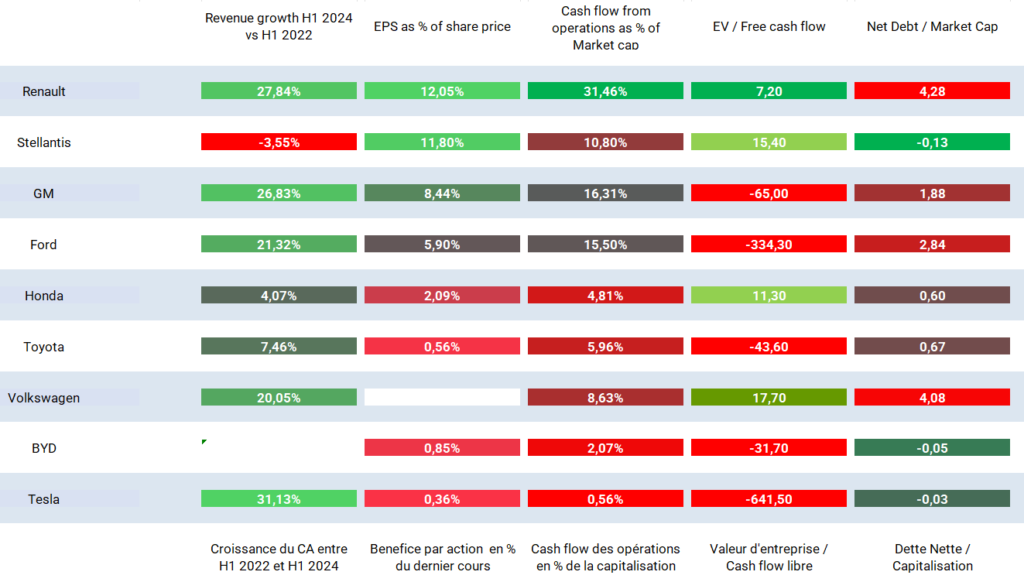

Je reproduis ci-dessous l'évolution du CA de Renault et des autres constructeurs que j'analyse.

Le chiffre d'affaires du groupe Renault est bien plus petit que celui de ses compétiteurs. Il faut isoler le groupe pour mieux voir sa progression.

Le chiffre d'affaires est en hausse. Mais il n'y a pas encore d'accélération de la hausse. Ce qui pour un groupe en pleine refondation de ses produits est un peu ennuyeux. Il faudra rapidement voir des progrès de ce côté là pour pouvoir affirmer que la nouvelle stratégie est un succès.

Il paraît normal que cela prenne du temps car la stratégie adoptée (valeur plutôt que volume) nécessite une approche commerciales en plusieurs étapes :

- La phase actuelle : Retrait des marchés les moins favorable, recentrage sur les marchés les plus rentables. Mais il y a une double limite à cela : la taille de ces marchés multipliées par les parts de marché maximum atteignables.

- Puis dans un second temps, et seulement quand la première étape est assez sécurisée : attaquer d'autre marchés, initialement moins favorables. Et pour cela, il existe aussi de nombreux préalables : Disposer des bons outils industriels, des produits adaptés, avec les bons prix de vente, réouvrir ou redimensionner des canaux de distribution, préparer les campagnes marketing, ...

Analyse de la profitabilité

Operating Margin (marge opérationnelle)

La marge opérationnelle augmente tant en volume qu'en pourcentage, c'est une excellente chose.

Comparaison de l'EBIT avec les concurrents

Pour visualiser la traduction financière de la performance opérationnelle, il est bon d'utiliser l'EBIT. C.a.d. : Earning before Interests & Taxes, ou Résultat Opérationnel en Français.

Tendance générale :

L'analyse de l'EBIT entre le premier semestre de 2023 et celui de 2024 montre une variabilité significative parmi les grands constructeurs automobiles. Certains constructeurs, comme Toyota et GM, ont vu leur EBIT fortement progresser, tandis que d'autres, comme Stellantis et Tesla, ont enregistré des baisses importantes.

Focus sur Renault :

Renault a enregistré une légère progression de son EBIT, passant de 2,011 milliards en 2023 à 2,154 milliards en 2024. Cette augmentation modeste suggère une performance relativement stable, mais sans croissance significative. Cette stabilité pourrait être le résultat d'une gestion prudente dans un contexte de marché difficile, avec des efforts pour maintenir les marges tout en affrontant la concurrence croissante, notamment sur le segment des véhicules électriques.

Analyse du cash flow

Analysons les flux de trésorerie (cash flow) générés par les opérations de Renault et de ses concurrents.

Tendance Générale

Les données de Cash Flow from Operations (CFO) montrent des variations significatives chez les principaux constructeurs automobiles entre juin 2022 et juin 2024. En regardant la période entre Décembre 2022 et Juin 2024, la quasi totalité des constructeurs a vue sa performance se dégrader. Sauf Renault et Ford. Les fluctuations dans le CFO peuvent indiquer des défis dans la gestion de la rentabilité opérationnelle.

Focus sur Renault

Renault présente une trajectoire de CFO moins instable, et en amélioration sur le long terme. Le CFO de Renault a augmenté de 0,40 en juin 2022 à 3,61 en juin 2024, malgré une baisse notable en juin 2023 (1,05). Cette amélioration récente pourrait indiquer une meilleure gestion des opérations que ses concurrents.

Afin de neutraliser l'effet de taille, regardons ce que donne l'analyse du cash flow exprimé en pourcentage du chiffre d'affaires :

Tendances Générales :

Les données montrent des variations significatives dans le cash flow opérationnel des principaux constructeurs automobiles, exprimé en pourcentage du chiffre d'affaires. On constate aussi des baisses notables chez plusieurs acteurs en juin 2024 par rapport aux périodes précédentes.

Focus sur Renault :

Renault, a vu une augmentation notable. Passant de 1,90% en juin 2022 à 13,40% en juin 2024. Il s'agit de la meilleure performance de l'ensemble des constructeurs analysés ici.

Mais globalement, Renault semble sur une trajectoire d'amélioration très nette.

Un tel écart de performance avec les autres constructeurs indique que Luca de Meo a fait un travail en profondeur sur la qualité du chiffre d'affaires ainsi que sur les coûts opérationnels.

Peut être y a t-il aussi un effet des synergies de l'alliance ? Mais n'ayant pas trouvé d'informations, je ne peux que spéculer sur ce point.

Analyse de la dette

Dette nette

Le groupe Renault ne communique pas dans ses rapports financiers sur sa dette nette. Il faut donc la reconstituer à partir des éléments du bilan.

Regardons ce qu'il en est de Renault et de ses concurrents.

Dette Nette des concurrents

Tendances Générales :

Les données montrent globalement un endettement croissant de l'industrie. A contre tendance, certains constructeurs, comme BYD, Stellantis et Tesla, affichent une dette nette négative, indiquant qu'ils détiennent plus de liquidités que de dettes. Cela peut suggérer une solide position financière et une capacité à investir sans recourir à des emprunts.

En revanche, Volkswagen, Toyota, Ford, et GM ont des dettes nettes de plus de 100 Milliards $.

Focus sur Renault :

Renault présente une augmentation de sa dette nette, passant de 45,172 milliards d'euros au premier semestre 2023 à 49,117 milliards d'euros au second semestre. Cette augmentation de près de 4 milliards d'euros pourrait être liée à des investissements importants. Cet endettement, est quand même un point de fragilité en cas de retournement du marché. D'autant plus que Renault ne peut pas s'appuyer sur une grande diversité de marché.

Vous noterez au passage que les deux pure player de l'électrique cad Tesla et BYD ont comme Stellantis une dette nette négative. Comme quoi, on peut tout à fait investir de manière massive dans des produits disruptifs sans faire exploser sa dette.

Conclusion de la partie 2

Nous avions vu en Partie 1 que :

- La stratégie de Luca de Méo est convaincante et semble porter ses fruits. Le recentrage sur la création de valeur plutôt que l'obsession des volumes est efficace. Mais elle n'est probablement pas suffisante sur le long terme.

- Le portefeuille de marques est clair, sans trop de redondances et bien positionné. Alpine bien que très petite est positionnée sur des marchés très porteurs.

- Le groupe défend ses parts de marché, mais seulement sur les marchés ou il peut créer de la valeur, et donc majoritairement sur le marché d'Europe du sud (France incluse).

- L'alliance avec Nissan et Mitsubishi semble pacifiée. Mais qu'il est très difficile de voir clair sur les apports réels de celle-ci tant la communication est limitée et non chiffrée.

- Or, en raison du temps perdu dans les années précédentes, Renault a perdu pour le moment la course à la taille. Vivre seul pour un constructeur de cette taille serait difficilement viable.

Dans cette partie 2, nous venons de constater que :

- Les volumes, en particulier ceux de la marque Renault sont en croissance régulière

- Le Chiffre d'Affaires est en croissance très modeste. Il s'agit là probablement d'une effet collatéral de la stratégie de valeur plutôt que de volumes

- Le groupe poursuit sa stratégie de focalisation sur la génération de valeur. Il sort des marchés ou il perdait de l'argent ce qui fait baisser ses volumes. Mais il ajuste ses couts (outil industriel, ..) en conséquence.

- En conséquence, le "cash flow from operations" est le meilleur de l'ensemble des constructeurs étudiés dans cet article. C'est une prouesse.

- La dette est en croissance, relativement modérée mais quand même en croissance.

Le groupe Renault grace à une stratégie adaptée et une execution efficace semble repartir de l'avant sur des bases assainies. Cette dynamique n'était pas visible avec la seule partie 1 de cet article. Il reste maintenant d'immenses challenges tels que la vitalité de l'alliance, la reconquête des marchés non Européens, la dette, ...

Nous examinerons dans la troisième partie si la baisse du titre qui a atteint de très faibles multiples de valorisation (ratio P/E, rendement du dividende, ...) pourraient rendre l'action attrayante et si l'analyse technique du titre nous indique un changement de perception par les investisseurs.

A vous de jouer !

Cet article touche à sa fin, et j’espère qu’il vous a apporté des pistes de réflexion intéressantes. Si vous l’avez trouvé utile, n’hésitez pas à le partager en un clic :

Pour ne rien manquer de l'actualité d'epargnebourse.fr, inscrivez-vous dès maintenant à la Newsletter Hebdomadaire et recevez directement les dernières analyses et tendances du marché :