Modifié le 6 mars 2026 par epargnebourse.fr

Instrument aussi sophistiqué que controversé, le Credit Default Swap (CDS) reste aujourd’hui encore un pilier discret mais essentiel des marchés de crédit. Né dans les années 1990 pour couvrir le risque de défaut, il s’est imposé comme un outil stratégique, utilisé aussi bien par les grandes institutions que par certains investisseurs avertis pour se protéger, arbitrer ou spéculer sur la solidité financière d’un émetteur.

Loin de se limiter à un rôle technique, le CDS est devenu un thermomètre du risque de crédit, capable de révéler avant l’heure les tensions sous-jacentes d’un marché ou d’un émetteur souverain ou corporate.

Dans cet article, nous vous proposons un décryptage complet, rigoureux et accessible de cet instrument, et en particulier du CDS France 5 ans : fonctionnement, usages, avantages, risques, ainsi que les méthodes d’interprétation des spreads pour en tirer de réels signaux de marché.

Cette page est mise à jour chaque semaine, pour tenir compte de l’évolution des données. N’hésitez pas à me contacter : contact@epargnebourse.fr pour me demander des précisions me faire des commentaires ou même pour me demander de publier d’autres données dans cet article. Je réponds à tous mes messages et c’est toujours un vrai plaisir d’échanger avec vous.

Sommaire

Commençons par analyser ce que nous dit le CDS France à 5 ans cette semaine.

Cliquez ici pour être alerté par e-mail dès que je mets à jour l’actualité économique (taux, spread, chômage, Pib, …)

Evolution hebdomadaire du CDS France (valeur en points de base)

Au 05 Mars 2026

Le CDS souverain français à 5 ans s’établit à 24,50 pb, stable sur la dernière séance.

Sur la semaine écoulée, le marché a toutefois enregistré un mouvement de tension, le CDS progressant de 23,00 pb le 27 février à 24,50 pb, soit +1,50 pb. Cette évolution reflète une séquence en deux temps : une hausse marquée en début de semaine, suivie d’une correction partielle.

En détail, le spread a fortement rebondi lundi 2 mars (+6,51 %, à 24,50 pb) puis mardi 3 mars (+4,07 %, à 25,50 pb), atteignant ainsi son plus haut récent. Cette phase d’élargissement a été en partie résorbée dès le 4 mars (-3,91 %), ramenant le CDS à 24,50 pb, niveau auquel il se stabilise ensuite.

Malgré ce regain ponctuel de volatilité, le niveau actuel demeure inscrit dans la zone de fluctuation observée depuis début février (environ 23 à 25 pb). La tendance de fond reste donc celle d’une normalisation graduelle du risque souverain français depuis les niveaux proches de 30 pb observés en début d’année 2026.

Graphique du CDS France 5 ans

Évolution sur 2 ans

Prenons du recul et analysons les données depuis début 2024 :

Ou suivre l’évolution des Cds France

Cet article de epargnebourse.fr est mis à jour chaque semaine avec les CDS pour la France. Si vous avez besoin de suivre l’évolution au jour le jour, mais sans analyse, vous pouvez utiliser la page dédiée de Boursorama. Vous y trouverez les cours des principaux CDS France, Allemagne, …

Autres données liées

Si l’analyse des obligations souveraines vous intéressent, vous pouvez aussi consulter :

- L’analyse hebdomadaire des taux à 10 ans en Europe et des spreads de taux avec l’Allemagne

- L’analyse hebdomadaire des taux à 10 ans US, et de la courbe des taux US (yield curve).

Conclusion Prime de risque et spreads de taux

Au 6 mars 2026, le CDS souverain français à 5 ans s’établit à 24,5 pb, un sensiblement au dessus de la semaine précédente. Après un point bas à 23 pb le 2 mars, la prime de risque a brièvement rebondi jusqu’à 25,5 pb le 4 mars avant de revenir vers 24,5 pb.

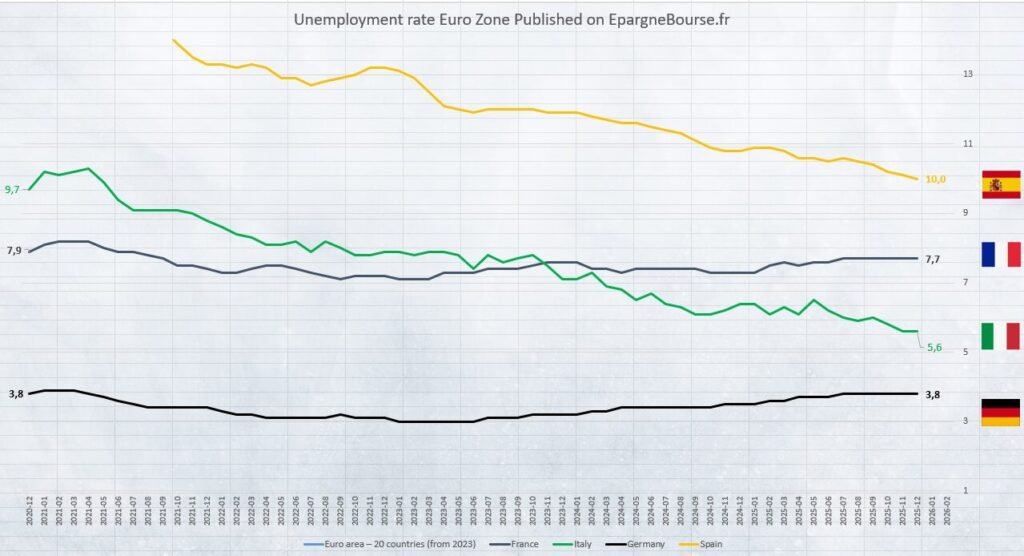

Dans le même temps, la dynamique des spreads de taux en zone euro s’est sensiblement tendue. Le spread France-Allemagne s’inscrit désormais autour de 77,7 pb, contre 64,9 pb en début de semaine, soit un élargissement d’environ 13 pb. Les spreads périphériques suivent une trajectoire comparable, avec un spread Italie-Allemagne autour de 67,2 pb et un spread Espagne-Allemagne proche de 44,6 pb, tous deux en hausse marquée sur la semaine.

Cette évolution traduit un réajustement des primes de risque souveraines en Europe, alors même que le CDS français reste relativement contenu. Autrement dit, le marché obligataire envoie un signal de tension plus visible que le marché du crédit souverain, ce qui mérite une attention particulière dans l’analyse conjointe des deux indicateurs.

Pour comprendre plus en détail la mécanique et la signification économique de ces écarts, il est utile d’examiner l’évolution des spreads souverains européens, notamment le spread France-Allemagne, qui constitue la référence du risque relatif en zone euro :

https://epargnebourse.fr/spread-de-taux-france-allemagne.html

En résumé, la stabilité apparente du CDS français masque une phase de recomposition des spreads souverains européens dans le cadre d’un mouvement de peur et de fly to quality.

L’analyse des CDS se termine. Si vous avez besoin de solidifier vos connaissance, je vous invite à lire la suite de l’article.

Vous trouverez aussi une section FAQ consacrée aux CDS (swap de credit) et en particulier aux CDS France 5 ans.

Passons donc aux explications de ce que sont les CDS. Avec un client d’oeil à l’excellent film « The Big Short », et en particulier à la façon dont Margot Robbie explique les MBS et les subprimes.

Qu’est-ce que le CDS France à 5 ans

Le CDS France à 5 ans est l’un des indicateurs les plus suivis pour évaluer le niveau de risque perçu par les marchés à l’égard de la dette souveraine française. Il s’agit d’un outil utilisé à la fois pour se couvrir contre un défaut de paiement et pour spéculer sur l’évolution du risque pays. Mais concrètement, que mesure-t-il, pourquoi la maturité 5 ans est-elle centrale, et que peut-on en tirer comme information sur la santé budgétaire de la France ?

Définition d’un Credit Default Swap (CDS)

Un CDS (Credit Default Swap) est un contrat financier entre deux parties. L’acheteur du CDS paie une prime périodique au vendeur en échange d’une protection contre un événement de crédit (comme un défaut de paiement) lié à un émetteur — ici, l’État français. Si un tel événement survient, le vendeur indemnisera l’acheteur pour couvrir les pertes.

En pratique, le niveau du CDS (exprimé en points de base) reflète le coût annuel de cette assurance. Par exemple, un CDS à 34 signifie qu’il faut payer 34 000 € par an pour couvrir 10 millions € de dette française sur 5 ans. Ce niveau est donc un indicateur direct du risque perçu par les investisseurs.

Pourquoi la maturité 5 ans est-elle la plus suivie

Parmi toutes les échéances disponibles (1 an, 3 ans, 10 ans, etc.), la maturité 5 ans est la référence du marché. Elle représente un compromis optimal entre court terme et long terme : assez proche pour refléter les tensions budgétaires actuelles, mais assez éloignée pour intégrer les tendances structurelles de la trajectoire financière d’un pays.

Les CDS à 5 ans sont aussi les plus liquides, ce qui en fait une métrique de marché fiable. C’est sur cette échéance que les grands investisseurs institutionnels (assureurs, hedge funds, banques) se positionnent généralement pour se couvrir ou exprimer une opinion sur le crédit souverain.

Ce que le CDS nous dit sur la santé financière de l’État français

Le niveau du CDS France à 5 ans peut être interprété comme une prime de risque exigée par le marché pour prêter à l’État. Une hausse du spread traduit une perception accrue du risque de défaut ou de tension budgétaire — souvent en lien avec des facteurs macroéconomiques, des déséquilibres publics ou des événements politiques.

À l’inverse, une baisse du CDS reflète une amélioration perçue de la solvabilité française. Comparé à ses voisins de la zone euro, le CDS France est également un baromètre de confiance relative : un écart croissant avec l’Allemagne, par exemple, signale une dégradation spécifique de la signature française.

Pourquoi suivre le CDS France

Le Credit Default Swap à 5 ans sur la France n’est pas réservé aux desks obligataires ou aux gestionnaires institutionnels. Pour tout investisseur ou trader actif, il constitue un indicateur avancé de risque souverain, souvent plus réactif que les marchés obligataires ou actions. Suivre son évolution permet de capter les prémices d’un stress financier, de mieux comprendre le pricing du risque pays, et d’anticiper les mouvements sur d’autres classes d’actifs.

CDS et stress financier en zone euro

Historiquement, les CDS souverains ont servi de thermomètre du stress systémique, en particulier pendant la crise des dettes souveraines de 2010-2012. Lorsque les CDS des pays périphériques (Grèce, Italie, Portugal) se sont envolés, ils ont signalé la défiance des marchés bien avant que les taux à 10 ans ne s’ajustent violemment.

Aujourd’hui encore, une hausse brutale du CDS France peut refléter une inquiétude grandissante sur la soutenabilité budgétaire, la stabilité politique ou une contagion régionale. Le CDS agit alors comme une alarme précoce, bien avant que les spreads ou les marchés actions ne corrigent significativement.

CDS comme signal avant les marchés actions

Les CDS peuvent également offrir un signal d’alerte en amont des indices boursiers.

En période d’incertitude, une divergence entre le CDS et le CAC 40 peut indiquer un décalage de perception entre le marché du crédit et celui des actions — une opportunité d’anticiper un réajustement. À ce titre, les traders macro ou multi-actifs suivent ces écarts de très près.

Comparaison avec le spread OAT-Bund : avantages / limites

Le spread OAT-Bund (écart de taux à 10 ans entre la France et l’Allemagne) est un autre indicateur couramment utilisé pour mesurer le risque souverain. Mais il présente plusieurs limites par rapport au CDS :

- Il est influencé par la liquidité relative des marchés obligataires et les flux de portefeuille.

- Il peut être distordu par la politique monétaire de la BCE (quantitative easing, réinvestissements ciblés).

- Il n’intègre pas toujours le risque de défaut pur, contrairement au CDS.

Le CDS France offre donc une mesure plus directe et souvent plus réactive du risque perçu, notamment en période de tensions. Toutefois, croiser les deux indicateurs permet une lecture plus fine : un CDS qui monte sans mouvement du spread peut indiquer un risque politique spécifique ou un choc anticipé par les marchés dérivés.

Un particulier peut-il trader les CDS ? Si oui, comment ?

Théoriquement oui, mais …

Les Credit Default Swaps (CDS) sont des produits dérivés de gré à gré (OTC) conçus à l’origine pour les institutions financières, les banques et les hedge funds :

- Les CDS sont des contrats bilatéraux exigeant des exigences de collatéral élevées.

- Ils impliquent une notion de contrepartie et de risque de crédit, souvent gérée via des plateformes de clearing (ex : ICE, LCH).

- Le nominal minimum d’un contrat CDS est souvent élevé (ex. : 5 millions d’euros sur un CDS souverain comme la France).

Dans la pratique, un investisseur particulier n’a donc pas accès directement au marché des CDS, sauf s’il dispose d’une structure professionnelle (SAS, société de gestion, family office…) et d’un compte chez un prime broker ou une banque d’investissement. L’immense majorité des particuliers ne peut donc pas trader les CDS.

Des alternatives pour les particuliers

Même si le CDS lui-même n’est pas directement accessible, un particulier peut s’exposer au risque souverain ou au stress crédit via des instruments cotés ou structurés :

- ETF sur obligations souveraines à haut rendement ou à risque

- Exemple : ETF sur les dettes des pays périphériques, ou sur les obligations des pays émergents.

- Produits dérivés sur taux et spreads souverains

- Certains brokers proposent des CFD ou des futures sur les taux européens ou le Bund, permettant d’exprimer des vues relatives (type spread OAT-Bund).

- Obligations d’État à haut rendement / fonds obligataires à thème

- Acheter ou shorter un fonds exposé à des obligations françaises ou européennes pour capter indirectement l’évolution du risque crédit.

FAQ CDS France

Que signifie une hausse du CDS France ?

Une hausse du CDS France à 5 ans indique que les marchés perçoivent un risque accru de défaut de l’État français. Cela reflète une perte de confiance liée à des facteurs économiques (dette, déficit) ou politiques (instabilité, élections).

En clair : plus le CDS monte, plus il est cher de s’assurer contre un défaut, ce qui peut précéder une hausse des taux souverains ou une tension sur les actifs français.

Le CDS France peut-il prédire une crise ?

Pas à lui seul, mais une hausse rapide et durable du CDS France est souvent un signal d’alerte. Elle peut précéder des tensions sur les marchés obligataires, voire une crise de confiance plus large.

Historiquement, les CDS ont parfois anticipé des chocs financiers, avant même les marchés actions ou les spreads souverains.

Où trouver les données du CDS France à 5 ans ?

Les données du CDS France à 5 ans sont publiées chaque semaine sur epargnebourse.Fr

Quelle différence entre CDS et spread de taux ?

Le CDS est un contrat d’assurance contre le défaut d’un État, coté sur un marché de dérivés. Le spread de taux (ex. : OAT-Bund) mesure l’écart de rendement entre les obligations d’un État et une référence (souvent l’Allemagne).

En résumé :

Le CDS reflète le risque perçu de défaut pur.

Le spread reflète à la fois ce risque et les conditions de marché (politique monétaire, liquidité, etc.).

Ces deux indicateurs sont complémentaires, mais le CDS est souvent plus réactif en période de stress.

Le CDS France est-il un bon indicateur de trading ?

Oui, dans certains contextes.

Le CDS France peut servir d’indicateur avancé en période de tension : une hausse brutale peut précéder une correction des marchés actions ou une dégradation des obligations souveraines.

Cependant, ce n’est pas un signal de trading isolé : il doit être analysé avec d’autres indicateurs (spreads, volatilité, flux).

En bref : utile pour détecter un stress latent, mais pas suffisant seul pour prendre position.

A vous de jouer !

Cet article touche à sa fin, et j’espère qu’il vous a apporté des pistes de réflexion intéressantes. Si vous l’avez trouvé utile, n’hésitez pas à le partager en un clic :

Pour ne rien manquer de l’actualité d’epargnebourse.fr, inscrivez-vous dès maintenant à la Newsletter Hebdomadaire et recevez directement les dernières analyses et tendances du marché :