Modifié le 7 juin 2025 par epargnebourse.fr

Cette analyse technique du SP 500 est une archive que je conserve par souci de transparence vis à vis de mes lecteurs. Les dernières analyses sont disponibles ici :

- celle de l’économie Américaine

- celle de l’économie de la zone Euro

- l’analyse technique hebdomadaire du S&P 500

- l’analyse technique hebdomadaire du CAC 40

Cette analyse est riche, si vous êtes pressé, vous pouvez commencer par la conclusion (conclusion pour le S&P 500) puis reprendre la lecture des autres chapitres.

Pour être alerté des actualités du S&P500 et bien d’autres sujets, abonnez-vous gratuitement à mon email hebdomadaire. Et en bonus, participez au tirage au sort pour gagner une Analyse Technique personnalisée !

Contenu de l’article

Analyse de la psychologie des marchés

Pourquoi s’intéresser à la psychologie des marchés ?

Les habitués de epargnebourse.fr savent que les marchés financiers ne sont pas rationnels, en tout cas, ils ne le sont pas en permanence. Comprendre quelle est la psychologie actuelle des marchés est très important pour décrypter les évolutions de cours.

Si vous souhaitez en savoir plus sur les aspects théoriques et pratiques de ce sujet vous pouvez lire les article consacrés à la compréhension de la psychologie des marchés.

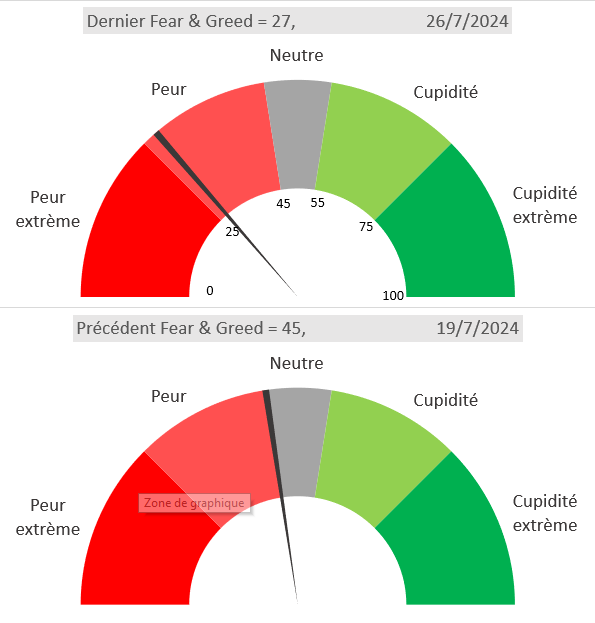

Fear and Greed de CNN

Mise à jour au 02 Août.

L’indice Fear and Greed fini la semaine à 27, contre 45 une semaine plus tôt.

Si vous n’êtes pas familier avec l’indice Fear & Greed (que chaque investisseur devrait regarder très régulièrement), je vous invite à lire l’article de fond qui lui est consacré sur le blog : CNN Fear and Greed Index.

L’indice F&G est en forte hausse sur la semaine, l’optimisme est de retour.

Vix

Mise à jour au 02 Août.

Le Vix termine la semaine à 23.39 en très très forte hausse.

Pour rappel : Le VIX mesure l’anticipation du marché concernant la volatilité future du S&P 500. Retrouvez sa définition, son model calcul et la façon de l’utiliser : ici.

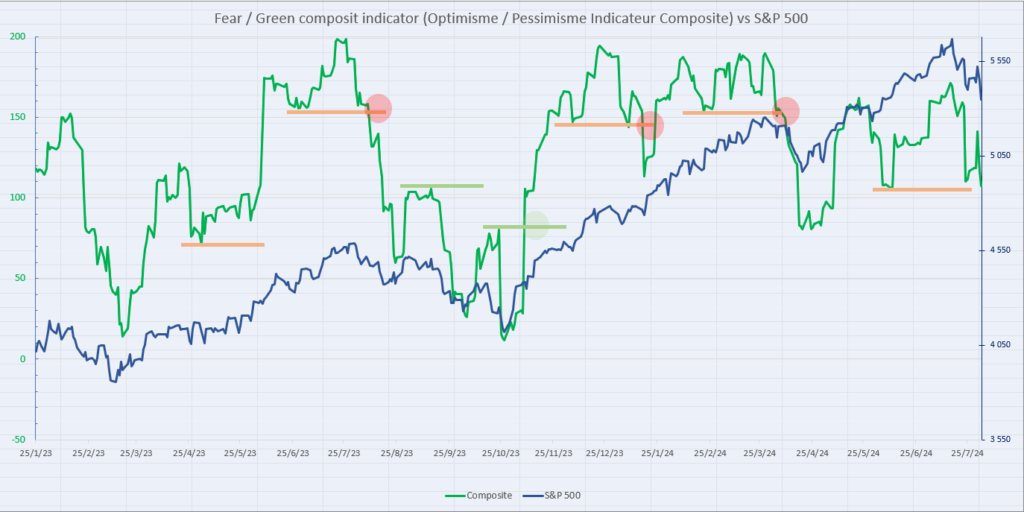

Conclusion sur la psychologie de marché

Mise à jour au 02 Août.

Le tableau ci-dessous reproduit les quatre grands indicateurs de sentiment. J’en dérive un indicateur composite. Il est à 107 contre 117 une semaine plus tôt. La psychologie du marché reste encore loin de la panique.

Plus de deux fois sur trois, les indicateurs de psychologie des marchés doivent passer par une phase de panique (ou quasi panique) avant de rebondir fortement. Nous n’en sommes pas là.

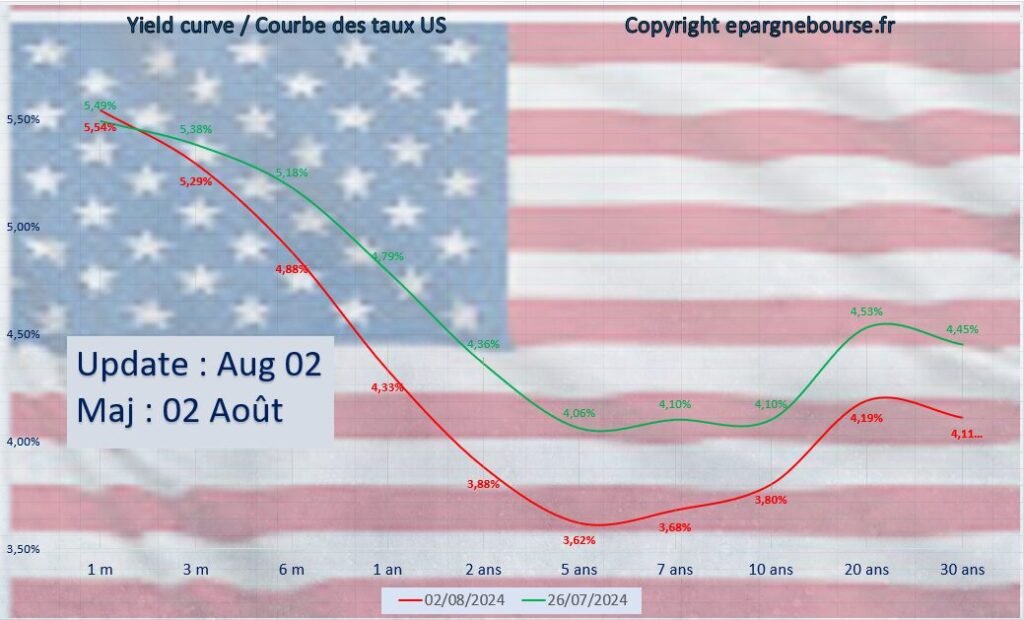

Evolution des Taux

Même si vous n’investissez pas sur les obligations, mais seulement en action, il est conseillé de garder un oeil sur les taux. En effet, les marchés obligataires sont largement dominés par les très grands fonds de retraite, les fonds souverains, … Ces acteurs sont réputés les plus smart, les mieux informés. Il ne faut donc jamais prendre à la légère les signaux qu’ils envoient via le marché des taux.

Les taux des emprunts d’Etat US sont encore en forte baisse sur une semaine, les propos de J Powell puis traduisant la montée de l’inquiétude du marché obligataire et les anticipations de baisse des taux de la Fed moins importantes.

Le marché obligataire, en ayant retracé 2/3 de la baisse (sur le 10 ans) depuis octobre a clairement un niveau d’inquiétude supérieur au S&P 500.

Analysons maintenant à quel point les actions sont chères ou bon marché.

Analyse des prix des marchés : S&P500

Mise à jour au 02 Août.

PER

Analyse court terme

Le PER actuel du S&P 500 est à 27.4. Les bénéfices annoncés par les sociétés composant l’indice sont à 193.66 $.

Perspective long terme

Le PER est redevenu très élevé comme on peut le voir sur le graphique suivant. Même après la baisse de la semaine, les investisseurs continuent de parier sur une forte croissance des bénéfices.

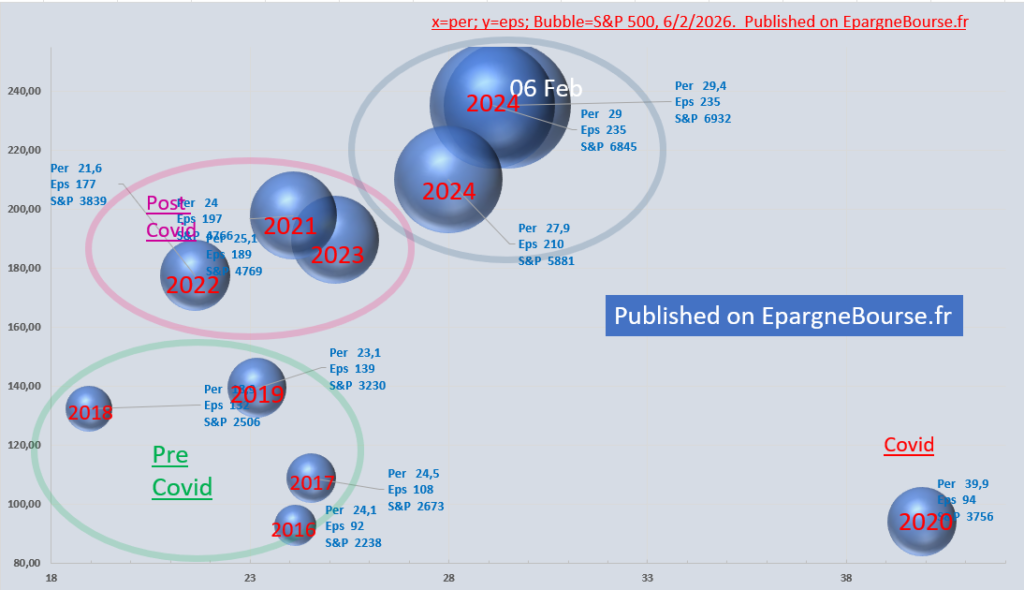

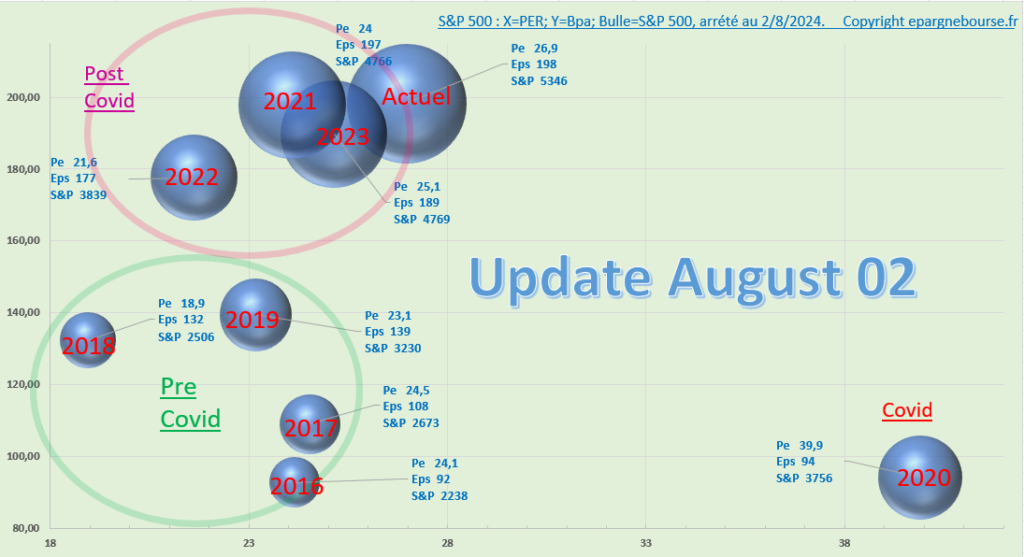

Le graphique ci-dessous qui montre les PER et EPS du S&P 500 à la fin des huit années précédentes ainsi que ce vendredi illustre bien la « cherté » actuel.

Rendement S&P 500 vs Bonds du trésor Américain à 10 ans

Mise à jour au 17 02 Août

Prime de risque

La prime de risque est à -0,28 % contre -0.57 % une semaine plus tôt.

Un emprunt d’état Américain sans risque à 10 ans rapporte encore 0.28 % de plus par an que le S&P 500. Normalement un placement risqué devrait rapporter davantage qu’un placement non risqué. C’est un signe supplémentaire de cherté.

Conclusion sur cherté et sentiment de marché

Mise à jour au 17 02 Août

Si on analyse simultanément la valorisation et le sentiment sur les 500 dernières séances de bourse, on obtient le nuage de points ci-dessous. Les cercles rouges correspondent à des points hauts du SP500. Les cercles verts correspondent à des points bas.

Le niveau actuel (cercle Jaune) combine un PER élevé et une psychologie de marché encore légèrement optimiste.

Conclusion sur la valorisation et le sentiment du SP 500

Mise à jour au 02 Août

Cela fait plusieurs semaines que j’écris : « Les marchés Américains sont très chers. Ils sont vulnérables« , ils anticipent :

- une forte hausse des profits en 2024 permettant de détendre les PER

- des baisses de taux de la FED arrivant avant que les taux élevés n’aient déjà freiné significativement l’activité économique et les profits des entreprises.

Ils avaient fait le même paris en Août 2023 avant de prendre peur et de chuter pendant deux mois.

Cette semaine, le S&P 500 semble se ranger à mon analyse.

Chacun se fera son opinion, la mienne est que les marchés se sont avancés trop longtemps dans un scénario optimiste et se sont déconnectés de l’économie. De plus, ils n’intègrent pas le risque géopolitique à un moment ou deux conflits impliquant des puissances majeures sont ouverts (Ukraine et proche Orient).

Mais attention, il s’agit là d’une conclusion de moyen terme, le marché peut rester cher, voir même monter encore pendant plusieurs mois puis paniquer d’un seul coup.

C’est pour cela qu’il faut compléter par l’analyse technique pour affiner le timing. La combinaison des deux analyses est très puissante pour détecter des points de retournement.

Analyse Technique

Si vous souhaitez comprendre les bases de l’analyse technique, consultez les articles dédiés du site.

Analyse technique UT Hebdomadaire S&P 5000

Mise à jour au 02 Août

Mise à jour au 02 Août.

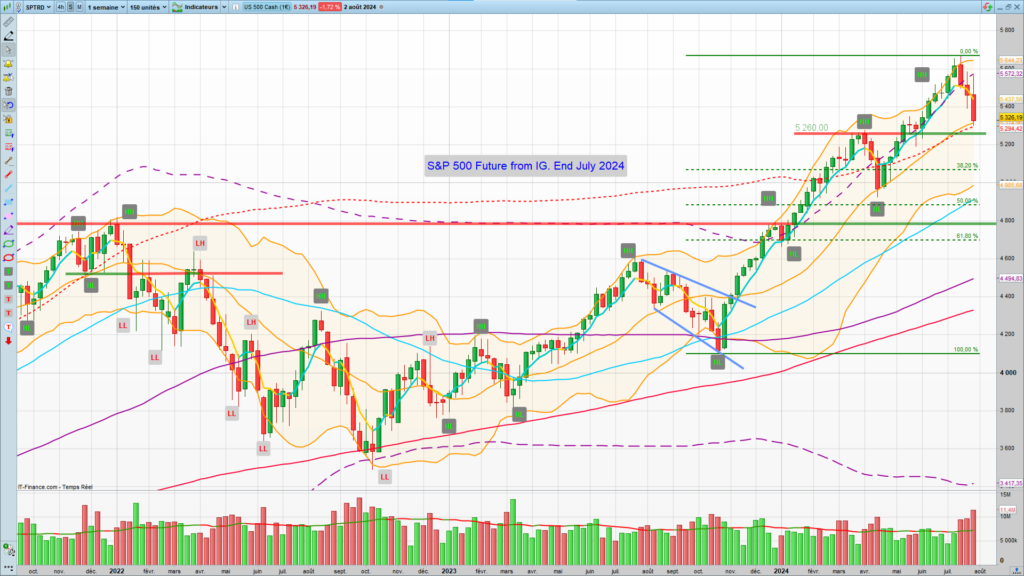

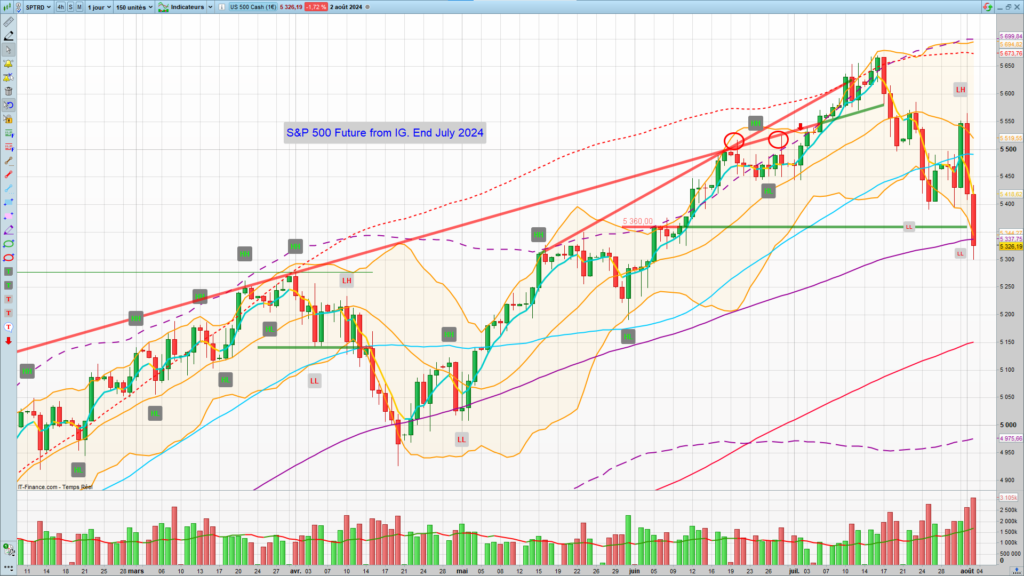

Que pouvons nous voir sur les trois graphiques précédents :

Là aussi le facteur technique pointe vers la baisse : Les rebonds se font dans des petits volumes et les baisses dans des volumes plus importants.

Que voyons nous cette semaine :

- Analyse en Price Action :

- Le SP500 a arrêté de produire des successions de HH/HL en UT daily. Il le reste encore en UT hebdo et mensuelles.

- Analyse des dernières bougies :

- En UT mensuelles, le SP500 termine le mois de Juillet sur une bougie rougie, fortement baissière qui est partie d’un plus haut historique en Juin.

- La bougie de la semaine est en forte baisse, elle forme presque un marubozu. La présence d’un mêche haute indique l’echec des haussiers à reprendre la main.

- Analyse des moyennes mobiles et des bandes de Bollinger :

- Le plus remarquable est peut être que indice est arrivé sur sa moyenne mobile à 100 jours.

- Analyse des volumes :

- Les fortes baisses de Jeudi et Vendredi se sont faites dans des volumes importants et croissants

En conclusion pour l’Analyse Graphique : La semaine se termine comme prévu par une baisse importante, mais elle s’est arrêtée sur un niveau clef, la mm100 jours.

Quels sont les scénarios probables :

- S1 : Rebond rapide et reprise de la hausse vers les plus hauts : Ce scénario est très improbable.

- S2 : Latéralisation entre 5300 et 5500.

- S3 : Accélération de la baisse vers 4960/5100 dans un premier temps

Les scénarios S2 et S3 sont le plus probables.

Conclusion pour le S&P 500

Mise à jour au 02 Août

Perspective à moyen terme (quelques semaines à 3 mois)

Contexte économique et niveaux de valorisation

Le contexte économique des USA est entrain de se dégrader. les hausses de taux attendus depuis tellement longtemps semblent arriver trop tard.

Le S&P 500 reste démesurément cher par rapport aux perspectives de croissance de l’économie.

Facteurs de stabilité

Tout le monde a forcément en tête la Fed et le fameux Fed PUT, cad la quasi certitude que les marchés ne s’écouleront pas et que la Fed fera le nécessaire, au risque de relancer encore une fois l’inflation via la création monétaire.

Mon plan d’investissement pour le moyen terme

L’objectif de mon plan d’investissement personnel est de profiter de la hausse des marchés actions tout en réduisant le niveau de risque lorsqu’ils me semble trop chers. Je suis donc prêt à rater des hausses pour réduire mon risque.

Je ne suis pas pour le moment acheteur des actions Américaines, en tout cas, pas globalement.

Je reviendrai à l’achat sur les actions Américaines :

- Quand les marchés seront revenus sur des PER plus bas, disons 23 à 24 pour le S&P

- ET quand les indicateurs de sentiments seront dominés par la peur. Il serait même idéal qu’ils passent par une phase de panique.

- ET quand les graphiques me montreront que les acheteurs reviennent en force

A vous de jouer !

Cet article touche à sa fin, et j’espère qu’il vous a apporté des pistes de réflexion intéressantes. Si vous l’avez trouvé utile, n’hésitez pas à le partager en un clic :

Pour ne rien manquer de l’actualité d’epargnebourse.fr, inscrivez-vous dès maintenant à la Newsletter Hebdomadaire et recevez directement les dernières analyses et tendances du marché :