Modifié le 4 février 2024 par epargnebourse.fr

Partager l’article :

Ce point hebdomadaire a été mis à jour avec les données disponibles après la journée du Vendredi 26 Janvier 2024

Chaque semaine, je réalise 4 analyses pour les lecteurs investisseurs et traders :

- Celle de l’économie Américaine

- Celle de l’économie de la zone Euro

- L’analyse technique du S&P 500

- L’analyse technique du CAC 40

Si vous êtes pressé, vous pouvez aller directement lire la conclusion (en utilisant le sommaire ci-dessous), et revenir ensuite plus haut dans l’article pour plus de détail.

Contenu de l’article

Analyse monétaire et crédit

Inflation

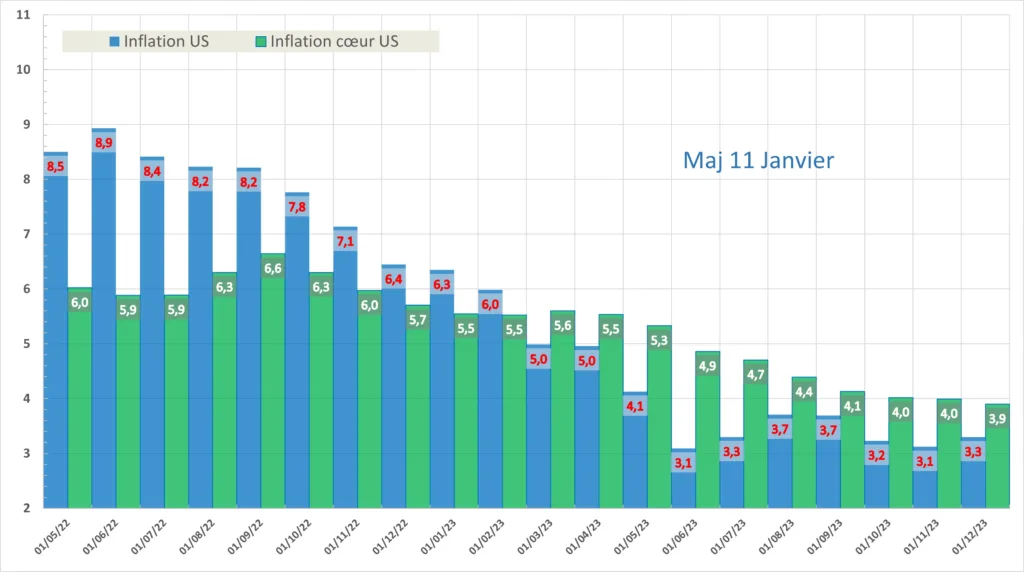

Mise à jour au 19 Janvier.

Je reprends ici une partie de la conclusion de l’analyse de L’inflation aux USA et en Zone Euro mis à jour le 11 Janvier et incluant l’inflation US de Décembre.

Le rythme de croissance des prix a légèrement augmenté passant de 3.1% à 3.3%. L’inflation cœur, est à 3.9% ce qui est loin de l’objectif de la Fed qui est à 2%.

L’inflation cœur mesure la hausse des prix hors énergie et hors nourriture conformément à la définition ci-dessous de la Fed.

L’indice des prix (CPI) qui lui, mesure non pas les variations sur un an mais sur un mois, est fortement reparti à la hausse à 308.9, il a plus fortement augmenté entre Nov et Dec en 2023 que en 2022. Et cela est un gros problème pour les perspectives de baisse des taux. C’est un comble après autant de hausse des taux.

Taux des emprunts d’Etat

Mise à jour au 26 Janvier.

Les taux se sont un peu détendus cette semaine, mais rien de très significatif. Les données hebdomadaires de l’emploi, un peut moins bonnes ont servi de déclencheur.

Il y a une semaine, ils étaient monté en raison d’une part de chiffres de l’emploi plus solides et d’autre part de plusieurs interventions de membres de la Fed. Raphael Bostic, président de la Fed d’Atlanta, avait déclaré qu’il n’attend pas de baisse des taux avant le 3eme trimestre de 2024, ce qui est très différent des anticipations du marché qui « price » pour le moment 5 baisses de taux, dont la première en Mars.

La courbe des taux US reste toujours inversée (taux longs < Taux courts)

Pour rappel, l’inversion de la courbe des taux est un indicateur statistiquement très fiable qu’une récession se produira 6 à 18 mois après l’inversion.

L’inversion a débuté il y a 12 mois, fin 2022.

C’est bien une des difficultés de la situation actuelle. La hausse des taux n’a pas eu l’effet attendu sur l’inflation. La croissance, l’emploi restent très solides aux USA.

Il faut dire qu’en même temps que la Fed conduit une politique restrictive, le gouvernement fédéral est de son coté entrain d’augmenter la dette comme jamais auparavant, le niveau de 33167 Milliards d’USD a été atteint fin Septembre 2023.

L’un appui sur le frein, l’autre sur l’accélérateur. C’est une situation assez aberrante.

Liquidité et indice de stress financier de la Fed

La liquidité fournie par la Fed était de 6307 Milliards ce Vendredi contre 6299,7 Milliards en fin de semaine dernière. La différence est de 7,4 Milliards.

La liquidité de la Fed reste forte ce qui contribue à faire monter les marchés actions.

Le volume restant de reverse repo est de 570,8 Milliards ce Vendredi contre 625,2 Milliards en fin de semaine dernière. La différence est de -54,4 Milliards. La Fed a donc contribué à ajouter de la liquidité, 54.4 milliards sur une semaine ce qui a contribué à faire baisser les taux.

La « liquidité de la Fed » utilisée sur ce blog est définie comme :

Liquidité de la Fed = Bilan de la Fed – Compte du Trésor US déposé à la Fed (TGA) – Opérations de Refinancement Inversées (Reverse Repo).

De son coté, l’indice du Stress financier de la Fed de St Louis en date du 19/1 est à -0,8 contre -0,68 en fin de semaine dernière.

Le système financier Américain tourne toujours sans aucune difficulté, aucun stress, pas le moindre frémissement. Pour rappel, cet indicateur avait sonné l’alerte une semaine avant la faillite de la SVB en Mars 2023.

Conditions financières de la Fed

Les conditions financières mesurées par la Fed arrêtées au 19/1 étaient à -0,573 contre -0,573 une semaine plus tôt.

Source : Federal Reserve Bank of Chicago, Chicago Fed National Financial Conditions Index [NFCI], retrieved from FRED, Federal Reserve Bank of St. Louis; https://fred.stlouisfed.org/series/NFCI, January 26, 2024.

Cet indicateur est publié avec une semaine de retard il faut donc l’utiliser avec précaution. Sur les niveaux actuels, il n’indique absolument aucun stress financier.

L’article de fond sur ce qui cet indicateur exceptionnel est ici.

Crédit

Le volume total de crédit mesuré par la FED au 17/1 est ressorti à 17379,73 $ Milliards contre 17371,31 $ Milliards une semaine plus tôt.

Source : Board of Governors of the Federal Reserve System (US), Bank Credit, All Commercial Banks [TOTBKCR], retrieved from FRED, Federal Reserve Bank of St. Louis; https://fred.stlouisfed.org/series/TOTBKCR, January 26, 2024.

La distribution de crédit est globalement en amélioration doucement depuis fin Novembre. La baisse des taux longs entre fin Oct et début Janvier a stimulé la distribution de crédit.

La Fed qui n’a toujours pas changé ses taux directeurs est prise à contre pied par les marchés qui en faisant baisser les taux longs, contribuent à la hausse du volume de crédit ce qui va faire réaccélérer l’économie et relance l’inflation, au moins en partie. C’est pour cela que les membres de la Fed ont multiplié les intervention depuis 2 dernières.

Analyse de l’Activité de l’économie Américaine

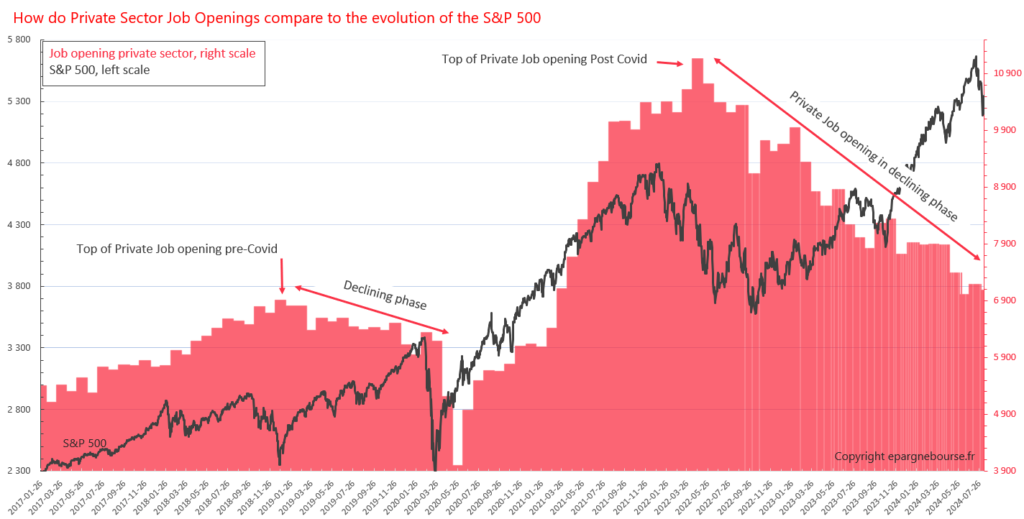

Emploi Américain

Mise à jour du 26 Janvier :

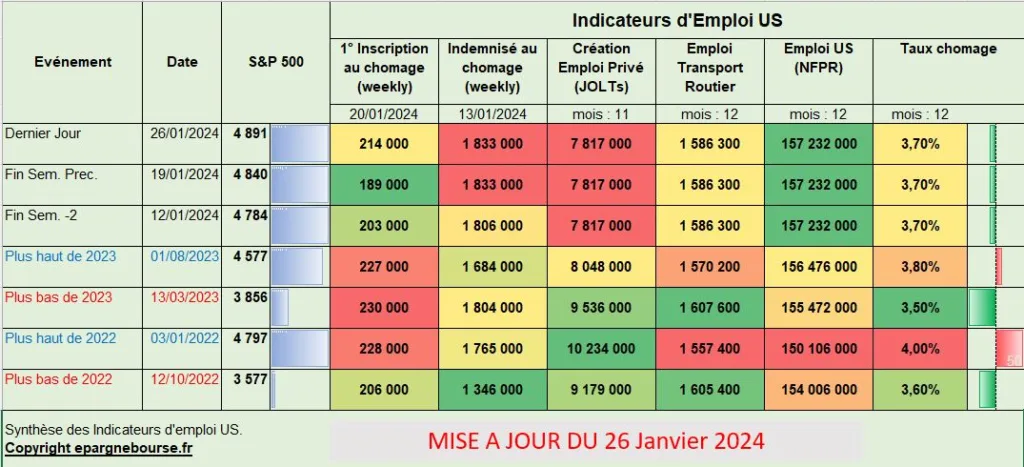

Voici un résumé des derniers indicateurs d’emploi aux USA :

Les dernières donnés publiées cette semaine (inscriptions au chômage, nombre d’indemnisations) sont un peu différentes de celles que nous avons eu depuis l’automne. D’autres données que je ne publie pas ici par exemple le volume d’offres d’emplois sur Indeed, le nombre d’heures travaillé par semaine montrent aussi une baisse du marché de l’emploi. Il se passe donc peut être quelque chose.

Il faudra toutefois attendre des données mensuelles pour conclure que le marché de l’emploi aux USA est vraiment entrain de se retourner.

Les derniers PMIs de Janvier sont incroyablement forts cela ne laisse pas penser que le marché de l’emploi soit entrain de s’affaiblir fortement.

Pour une vue complète, vous pouvez consulter : La dernière analyse complète des indicateurs d’emploi USA.

Croissance de l’économie américaine

Mise à jour du 25 Janvier :

Le chiffre définitif de la croissance du troisième trimestre est à 3.3 %. Un chiffre toujours remarquable après une période aussi longue de hausse des taux. Il faut dire que la politique de l’administration Biden est totalement inversée par rapport à celle de la Fed.

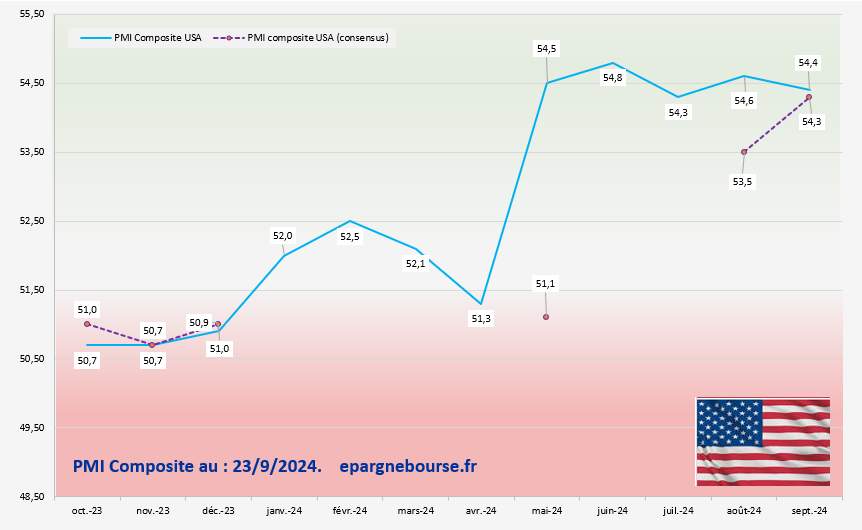

PMIs

Mise à jour du 24 Janvier :

Les derniers PMI flash pour Janvier (52.3) sont en forte amélioration. Avec des PMI des services particulièrement dynamiques à 52.9.

Wekly Economic Index

Mise à jour du 26 Janvier :

Le weekly economic index de la Fed qui est une estimation hebdomadaire du niveau de croissance est à 1.9% c’est encore un élevé même s’il est en repli.

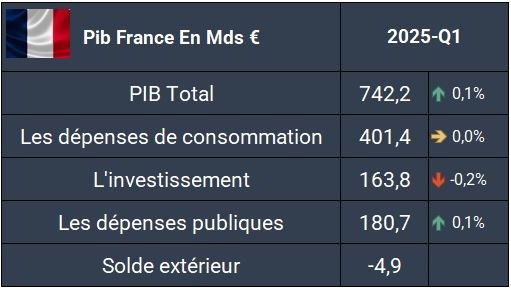

L’économie Américaine reste en croissance au T1 2024. Probablement pas de 3.3% comme au T4 mais certainement sur un rythme d’au moins 2%. C’est encore un sacré contraste avec ce coté de l’Atlantique.

Conclusion pour l’économie Américaine

Mise à jour du 26 Janvier :

- Activité économique et emploi :

- L’économie Américaine a fini le T4 avec une croissance à 3.3%. C’est moins que l’incroyable T3 avec ses 4.9%, mais cela reste bien fort.

- Les toutes dernières données de l’emploi, du crédit les PMI, ainsi que le WEI de la Fed restent bien orientés.

- La croissance du PIB au T1 2024 sera plus modeste qu’au T4 2023 mais très probablement au dessus de 2%. Cad à un niveau qui ferait rêver les Européens.

- Les dernière données disponibles cette semaine (inscription au chômage, …) montrent une petite dégradation qu’il faudra surveiller. Le soft landing, reste encore et toujours d’actualité. On est même pour le moment sur un no landing.

- La courbe des taux s’est inversée fin 2022, il est statistiquement probable qu’une récession se matérialise aux USA entre 6 et 18 mois plus tard. Nous sommes 12 mois après le début de l’inversion et pour le moment, il n’y a pas de récession en vue. Arrivera t-elle dans les 6 mois à venir ou la règle sera t-elle invalidée ?

- Inflation et prix :

- A 3.3%, l’inflation annuelle reste encore assez loin de la cible de 2%. L’inflation cœur à 3.9% ne baisse plus très rapidement. L’indice mensuel des prix cœur (prix hors énergie, hors nourriture) est en hausse de 0.9 points en passant de 312.3 à 313.2. Cela correspond à 3.8% d’augmentation en rythme annuel, cela reste trop fort pour la Fed.

- Taux et crédit :

- Les dernières interventions des membres de la Fed ont pour objectif de calmer les ardeurs du marché qui anticipe des baisses de taux trop fort et trop tôt. C’est un des gros enjeux des semaines à venir. Le marché obligataire a compris le message et les taux longs remontent. Le marché action, reste lui totalement insensible et continue de monter. Cette divergence est peut être entrain de nous indiquer qu’il y a une petite bulle sur les actions Américaines.

- Malgré les hausses des dernières semaines, les taux des emprunts US sont toutefois encore en forte baisse par rapport à la fin octobre.

- La baisse des taux longs depuis fin octobre combinée à un marché de l’emploi solide ont fait repartir la distribution de crédit à la hausse.

- Bilan et liquidité de la Fed :

- La Fed poursuit la réduction de son bilan

- La baisse des opérations de reverse repo continue ce qui augmente la liquidité sur les marchés et participe à la hausse des marchés. La Fed est un peut prisonnière d’une situation qu’elle a elle même crée lors des QE excessifs. Au rythme actuel, elle devrait vidé son compte de reverse repo d’ici mi-Mars / fin Mars.

- Risque financier :

- Le risque d’un nouvel incident financier comme celui survenue avec la SVB (Silicon Valley Bank) en Mars 2023 est toujours présent. Mais il diminue avec la baisse des taux longs. Rien dans les indicateurs analysés (conditions financières, stress financier, …) n’indique le moindre début de matérialisation de ce risque.

- La capacité du système financier Américain à encaisser cette hausse des taux est vraiment remarquable.

- Par ailleurs, la Fed grâce à la réduction de son bilan continue de se libérer des marges de manœuvre et pourra intervenir massivement si besoin.

- Les guerres en Ukraine et au Moyen Orient ne semblent pas avoir le moindre effet négatif sur l’économie Américaine. L’économie de défense tourne à plein régime, le gaz liquéfié est exporté en masse vers l’Europe, …

Impact pour les investisseurs :

- A moyen terme : Vers un ralentissement de la croissance ainsi qu’une stabilisation, voir une baisse des profits des entreprises

- La dynamique de l’économie Américaine qui se ralentie, certes modérément, et l’augmentation des couts de financement n’aideront pas les sociétés Américaines à augmenter fortement leurs bénéfices. Mais pour le moment, il n’est pas question de baisse importante des bénéfices des sociétés US.

- La baisse des taux longs depuis fin Octobre a repoussé les effets négatifs sur les couts de financement (et de re-financement).

- La situation actuelle reste beaucoup plus favorable aux actions des sociétés ayant une très forte trésorerie. Elles bénéficient de la croissance économique et leur trésorerie est bien rémunérée.

- A court terme : Pas de stress financier mais un risque de déception sur les taux de la Fed.

- Le risque de crédit, est toujours bien présent mais aucun indicateur avancé ne décèle le moindre signe de matérialisation. Les indicateurs de stress sont en mode zenitude totale. Je publierai une alerte sur le site si jamais cela devait changer. Leur retournement quand il est violent est à prendre au sérieux car il précède souvent une forte baisse des marchés mais il ne laisse par beaucoup de temps pour agir. Il est généralement suivi par l’annonce d’un problème comme lors des faillites de la « Silicon Valley Bank » et de la « first Republic Bank » en Mars 2023.

- La Fed continue d’alimenter le marché en liquidité via la baisse des reverses repo. Cela devrait se poursuivre jusqu’en Mars.

- La forte baisse des taux longs, la reprise de la distribution de crédit et la dynamique de l’activité ne poussent pas l’inflation à la baisse. Les déclarions récentes des membres de la Fed expriment que les anticipations des marchés sont excessivement optimistes. Ce message plus restrictif a été entendu par les marchés obligataires, mais superbement ignorés par les marchés d’actions. C’est un risque de plus pour les actions.

A vous de jouer !

Cet article touche à sa fin, et j’espère qu’il vous a apporté des pistes de réflexion intéressantes. Si vous l’avez trouvé utile, n’hésitez pas à le partager en un clic :

Pour ne rien manquer de l’actualité d’epargnebourse.fr, inscrivez-vous dès maintenant à la Newsletter Hebdomadaire et recevez directement les dernières analyses et tendances du marché :